Sistema financer

Els beneficis dels bancs van caure un 15% l'any passat

El resultat net global del sector financer va ser de 131 milions d’euros l’any passat, 24 menys que el 2016

Els beneficis nets de la banca andorrana van caure un 15% l’any passat respecte dels resultats que es van obtenir el 2016. El benefici net de les cinc entitats associades a Andorran Banking (la nova marca corporativa de l’Associació de Bancs d’Andorra) va ser d’uns 131 milions d’euros, lluny dels 155,9 milions amb els quals van tancar l’exercici de fa dos anys. El 2016 també va ser un any de caiguda pel que fa al benefici, ja que va ser un 7% inferior a l’aconseguit el 2015.

Les xifres, pendents de ser aprovades pels consells d’administració de cada una de les cinc entitats, les va presentar ahir en roda de premsa la directora general d’Andorran Banking, Esther Puigcercós, que va indicar que la caiguda en el benefici s’ha de llegir en un context dels tipus d’interès negatius prolongats en el temps que afecten a la baixa el marge financer i per l’increment dels costos derivats de l’adaptació del nou marc normatiu del sector bancari europeu.

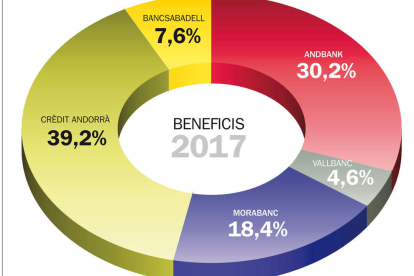

Només dos dels cinc bancs andorrans van millorar resultats l’any passat en relació al 2016. BancSabadell d’Andorra, que va incrementar el benefici un 17,9% (de 8,5 milions d’euros a 10) i MoraBanc, que ho va fer un 4,3% (de 23 milions d’euros a 24). De la resta d’entitats en destaca la caiguda en un 49,1% del benefici de Vall Banc, en passar dels 11,8 milions d’euros als 6. Quant a Andbank, la reducció del benefici ha estat del 17% en passar dels 47,4 milions als 39. Crèdit Andorrà ha vist caure els beneficis gairebé un 23%. Dels 66 milions d’euros a prop dels 51.

Més recursos gestionats

Si la cara negativa dels resultats del sector bancari ha estat el benefici, la positiva ve de la mà dels recursos gestionats. El 2017 van créixer un 1,5% i per primer cop superen els 46.000 milions d’euros. Concretament 46.201 milions d’euros en recursos gestionats. Del total, 36.501 corresponen als gestionats fora de balanç, que s’han incrementat un 5,3%, i 9.700 són de dipòsits de clients, que s’han reduït un 11%. “Aquestes dades posen en relleu que a Andorra, com a la resta del món, els clients, davant els tipus d’interès prop de zero, treuen els diners dels seus comptes corrents i terminis fixos per intentar aconseguir rendibilitat en productes com els fons d’inversió”, va argumentar Puigcercós en referència a la caiguda en els dipòsits.

La directora general d’Andorran Banking també es va felicitar pel fet que ara mateix gairebé el 50% dels recursos gestionats són fora d’Andorra. “Som una banca internacional de proximitat i gaudim de la confiança d’aquests clients”, va indicar Puigcercós.

Dels resultats de l’any passat també en destaca la caiguda respecte a la inversió creditícia. Es va situar en 5.955 milions, un 5,4% menys que el 2016. “La gent prefereix treure els seus dipòsits i pagar el deute que tenen amb l’entitat amb els estalvis que tenen, ja que aquests tampoc els generen beneficis, i no demanar més crèdit”, va explicar la directora, que va afegir que també ha contribuït a la caiguda la política del Govern d’anar reduint el deute que té amb les entitats bancàries fent emissions de deute públic.

Puigcercós va voler destacar que l’any passat les cinc entitats bancàries del país van constituir operacions de crèdit (hipoteques noves i préstecs) per valor de 1.837 milions d’euros, el que representa un 31% sobre el total de la inversió creditícia.

Pel que fa a la rendibilitat sobre els recursos propis (ROE), l’indicador es va situar a final del 2017 en el 9,8%, per sobre de la mitjana europea que es va posicionar en el 7,1%. Respecte a la solidesa de la plaça financera, la ràtio de solvència consolidada va acabar el 2017 en el 21,5%, tres punts i mig per sota respecte la del 2016. S’explica per l’impacte de la primera aplicació de les normes internacionals d’informació financera, una eina “imprescindible” per la transparència i comparabilitat dels estats financers. La ràtio de liquiditat va arribar al 65,3%, un 4% per sobre de fa dos anys.

D’altra banda, Puigcercós va dir que “veiem positiu que el Govern estigui treballant per entrar al Fons Monetari Internacional (FMI) perquè farà més visible la nostra banca”. Va demanar un acord amb la UE que “defensi les especificitats del sector”.

VOLUM DE NEGOCI DE 16.266 MILIONS A CRÈDIT ANDORRÀ

El Grup Crèdit Andorrà, més enllà del benefici net consolidat de prop de 51 milions d’euros, va tancar el 2017 amb un volum de negoci de 16.266 milions d’euros, dels quals 13.658 milions corresponen a recursos de clients i 2.608 milions a inversió creditícia. L’entitat, en un comunicat de premsa, va indicar que es tracta d’un resultat en la línia amb la previsió feta per a un any marcat “pel canvi de paradigma bancari i l’adequació a la nova regulació a Andorra i a escala internacional”. Durant el 2017, el banc ha assolit un marge ordinari de 198,9 milions d’euros, que posa de manifest la capacitat del model de negoci del grup de “generar resultats de la seva activitat ordinària de manera recurrent”. Els fons propis s’han situat en 421 milions. L’entitat manté una ràtio de solvència del 16,15% i una ràtio de liquiditat del 61,02%.

Els beneficis dels bancs van caure un 15% l'any passat